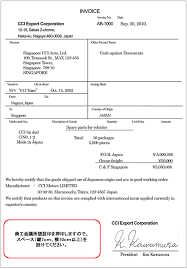

今号では、インボイスの実際の書式と、実務上の対応方法について解説していきます。

1.インボイスの書式

現行の請求書等との違い

そもそもインボイスと現行の請求書等の書式の違いは何でしょうか。

現在、使用されている請求書等は「区分記載請求書等」といい、消費税が8%と10%の複数税率となった際に導入された書式で、軽減税率の対象である旨と、税率ごとの対価の額の合計額が記載された様式となっています。

これはいわばインボイス制度開始までの準備段階としての書式であり、インボイス書式ではここに、次の2点が追加されます。

①登録番号

②税率ごとに区分した消費税額等

(ア)区分記載請求書(これまでの請求書等)

| 請求書 | □□クリニック | ||||

| 〇〇株式会社御中 | ×年×月×日発行 | ||||

| 診療期間 | 品目 | 金額 | |||

| △月△日 | 診察料 | 11,000円 | |||

| △月△日 | サプリ * | 2,160円 | |||

| 合計 13,160円 | |||||

| 10%対応 11,000円 | |||||

| 8%対応 2,160円 | *軽減税率対象 | ||||

(イ)インボイス

| 請求書 | □□クリニック | |||||

| ①... 登録番号T-100000000000 | ||||||

| 〇〇株式会社御中 | ×年×月×日発行 | |||||

| 診察期間 | 品目 | 金額 | ||||

| △月△日 | 診察料 | 11,000円 | ||||

| △月△日 | サプリ * | 2,160円 | ||||

| 本体価格 | ||||||

| 合計 12,000円 | 消費税 1,160円 ...② | |||||

| 10%対応 10,000円 | 消費税 1,000円 ...② | |||||

| 8%対応 2,000円 | 消費税 160円 ...② | |||||

| *軽減税率対象 | ||||||

①の登録番号とは、税務署から各登録事業者(インボイス交付のため税務署に登録を行った事業者)に発行される個別の識別番号で、法人は「T+法人番号」、個人は「T+新規の13桁の番号」が割り振られます。

この番号の記載があることがインボイスであることの証明となります。

なお、上記では8%税率の見本としてサプリを記載していますが、たとえ10%売上のみだとしても②の消費税額等の別記は必要です。

また、インボイス書式とした場合、対価の額の表示が税込表示のみから税込or税抜の選択式に変更となります(上記事例は税抜表示)。

ちなみに、規定上必要な「記載事項」さえ満たせば、既存の区分記載請求書に登録番号と消費税額を手書きするといった方法でも、インボイスとしては有効です。

インボイス発行枚数が少ない事業者はこの対応で充分です。

2.医療機関のインボイスの実務

(1)【売り手としての売上取引に関する対応】

通常、売上に際しては納品書・請求書・領収書などを取引先に対し交付しますが、制度開始後、全ての書類をインボイス対応にし、必ず交付しなければならないのか、といえばそうではありません。

インボイスの交付義務は、「相手方の求めに応じて」と規定されており、「交付してほしい」と要求されない限り、現行書式で問題ありません。

また、交付するとなった場合でも、納品書・請求書・領収書のいずれかがインボイス書式になっていればよいこととなっています。

基本的には先方の求める形式でインボイスを発行することになろうかと思いますが、医療機関は売上の内容が物品の提供ではなく、サービスの提供であるため、“納品書”を発行する習慣が無いこと、また振込で売上金を入金された場合、あらためて“領収書”を発行するケースも少ない点等を考慮すると、必ず作成するものとして“請求書”をインボイス対応の書式とするのが最も現実的かと思います。

実務上、個人患者相手にインボイスを発行する必要はありませんが、例えば企業等向けに予防接種を実施しているような医療機関は上記対応が必要となります。

(2)【写しの保存義務】

インボイス制度では、売上の際に自院が交付したインボイスの写しの保存が義務化されますのでご注意ください。

なお、保存期間は課税期間の末日の翌日から2ヶ月を経過した日から7年間となります。

(3)【買い手としての仕入・経費取引に関する対応】

次にインボイスの交付を受ける側としての実務を考えてみましょう。

登録事業者である、ということは同時に課税事業者(消費税の納税義務者)でもあります。

なかでも、

・自由診療収入が高額で売上に占める割合が高い歯科や美容外科

・予防接種の売上が多い小児科や内科

などで、原則課税方式(売上で預かった消費税から仕入・経費で支払った消費税を控除して納付額を計算する)で消費税を納めている事業者は、取引先から交付を受けるインボイスの保存が仕入・経費に係る消費税を納付額から控除する要件となっています。

つまり、消費税のかかる支出については、全てインボイスを貰わなければならないということです(※免税事業者及び簡易課税制度適用者は上記対応は不要です)。

原則課税方式を適用していて、かつ取引先(小規模な個人商店など)がインボイスを発行できない、となった場合には取引先の変更や値引き交渉を行うなど個別の対応を図る必要があるでしょう。

ちなみに3万円未満であれば請求書の保存は不要とする特例があったのですが、こちらもインボイス制度開始と同時に廃止されるため、自販機や鉄道運賃以外は全ての支出が対象となります。

経費等でクレジットカードの取引が多く、3万円未満の少額取引の領収書等の保存状況が悪い方は、クレジットカードのご利用明細書だけでは消費税が控除できなくなりますので注意が必要です。